„Warte, du hast ALL deine Bitcoin verkauft?“ – Diese Frage bekomme ich derzeit häufig gestellt, und ja, es stimmt: Ich, der jahrelang die Vorzüge von Bitcoin propagiert hat, habe in den letzten Wochen meine Krypto-Bestände systematisch reduziert und halte aktuell so wenig BTC wie schon lange nicht mehr.

In einer Zeit, in der Bitcoin-ETFs endlich Realität geworden sind und institutionelle Akzeptanz zunimmt, mag dieser schrittweise Rückzug für viele überraschend oder gar kontraintuitiv erscheinen.

Aber ich stehe zu dieser Entscheidung. Nach der Gewinnmitnahme bei rund 100.000 Dollar habe ich mich bewusst entschieden, meine Position deutlich zu verkleinern – nicht aus Panik, sondern aus Überzeugung und nach sorgfältiger Analyse der aktuellen Marktlage.

In diesem Artikel nehme ich dich mit in meine Gedankenwelt und zeige dir die wirtschaftlichen Warnzeichen, die mich über die letzten Wochen zu schrittweisen Verkäufen bewegt haben. Ich teile meine Bedenken zur Transformation des Bitcoin-Ökosystems und erläutere, warum ich derzeit vermehrt auf Cash setze und ein diversifiziertes All-Weather-Portfolio bevorzuge.

Versteh mich nicht falsch: Dies ist keine Empfehlung, es mir gleichzutun. Ich habe keine Glaskugel und kenne die Zukunft ebenso wenig wie du. Aber vielleicht helfen dir meine Überlegungen dabei, deine eigene Investmentstrategie zu überdenken oder zu schärfen – gerade in den aktuellen Zeiten.

Hinweis:

Dieser Beitrag stellt keine Anlage- und Steuerberatung dar, sondern spiegelt lediglich meine persönliche Meinung und Erfahrung wider.

Investitionen in Kryptowährungen und andere Finanzinstrumente beinhalten Risiken, die zu einem Totalverlust des eingesetzten Kapitals und darüber hinaus führen können.

Das Wichtigste in Kürze

Die invertierte Zinskurve, steigende Arbeitslosenzahlen und das Risiko einer Stagflation deuten auf eine mögliche Rezession hin – ein ungünstiges Umfeld für risikoreiche Assets wie Bitcoin.

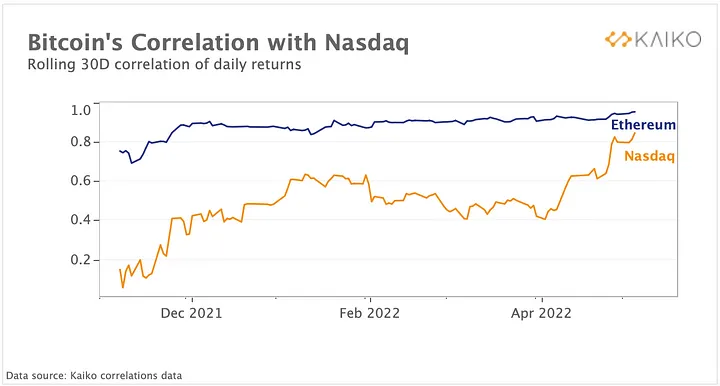

Die zunehmende Institutionalisierung durch ETFs hat Bitcoin stärker ins traditionelle Finanzsystem integriert. Mit einer 70%-Korrelation zum NASDAQ funktioniert Bitcoin nicht mehr als „unkorrelliertes Asset“, sondern reagiert ähnlich wie Tech-Aktien auf wirtschaftliche Faktoren.

Ein höherer Cash-Anteil bietet sowohl Schutz in einer Rezession als auch die Flexibilität für günstige Wiedereinstiege. Das All-Weather-Portfolio mit Anleihen, Aktien, Gold und Rohstoffen dient als Absicherung gegen verschiedene wirtschaftliche Szenarien.

Ein klares „Risk-on“-Umfeld mit einem nachhaltigen Zinssenkungszyklus bei kontrollierter Inflation unter 2,5% und positiven Wirtschaftsindikatoren wäre das optimale Signal für einen schrittweisen Wiedereinstieg in Bitcoin.

Gewinnmitnahmen, geduldiges Abwarten und Widerstand gegen FOMO (Fear of Missing Out) sind entscheidend für langfristigen Investmenterfolg. Die Trennung zwischen technologischer Wertschätzung für Bitcoin und nüchternen Investmententscheidungen ermöglicht rationalere Strategien.

Makroökonomische Warnzeichen im Frühjahr 2025

Die wirtschaftlichen Signale aus den USA, die mich zu meiner aktuellen Zurückhaltung bei Bitcoin bewegen, sind eindeutig. Hier sind die wesentlichen Faktoren auf den Punkt gebracht:

1. Rezessionsrisiken: Alarmsignale werden lauter

Die invertierte Zinskurve – ein statistisch zuverlässiger Vorbote kommender Rezessionen – zeigt klare Warnsignale. Anfang 2025 hat sich dieser Indikator erneut manifestiert, besonders im Bereich der 2-Jahres- und 5-Jahres-Treasuries, und historisch folgte darauf fast immer eine Wirtschaftsabschwächung.

Der Arbeitsmarkt, bisher ein stabiler Wirtschaftsfaktor, zeigt erste Schwächezeichen. Steigende Arbeitslosenzahlen, weniger Neueinstellungen und erste Entlassungswellen in der Tech-Branche deuten auf eine Abkühlung hin. Gleichzeitig erreichen die Konsumentenschulden neue Rekordhöhen – die Menschen greifen vermehrt zu Kreditkarten und Ratenkäufen, um ihren Konsum zu finanzieren. Dies ist ein typisches Anzeichen wirtschaftlicher Belastung.

2. Das Stagflationsrisiko: Hohe Inflation trotz schwacher Wirtschaft

Besonders problematisch ist die Kombination aus anhaltend hoher Inflation und drohender Wirtschaftsschwäche – Stagflation. Über 70 % der globalen Fondsmanager erwarten dieses Szenario. Die Parallelen zu den 1970er Jahren sind bemerkenswert: Angebotsschocks, Nachwehen expansiver Geldpolitik und strukturelle Wirtschaftsumbrüche.

In einer Stagflation bieten weder Aktien noch Anleihen zuverlässigen Schutz. Und Bitcoin? Trotz aller Theorie vom „digitalen Gold“ verhält sich die Kryptowährung bisher statistisch eher wie ein Risiko-Asset als wie ein Inflationsschutz.

Gold war in den 1970er Jahren der absolute Renner. Gleiches könnte auch in naher Zukunft wieder der Fall sein. Seit Jahresbeginn hat Gold bereits 50 % Rendite gemacht.

Insgesamt bleibt nur zu hoffen, dass dieses Szenario nicht eintrifft.

3. Die Zentralbank in einer schwierigen Position

Die Federal Reserve befindet sich in einer komplexen Situation. Mit dem Leitzins bei 4,25-4,50% und weiteren Senkungen in Aussicht versucht sie, die Wirtschaft zu unterstützen. Gleichzeitig bleibt die Inflation über dem Zielwert, was den Spielraum für aggressive Zinssenkungen einschränkt.

Wie ich in meinem Artikel Geldpolitik verstehen: Der Einfluss von FOMC, QE und QT auf deine Krypto-Investments ausführlich dargelegt habe, reagiert Bitcoin empfindlich auf diese geldpolitischen Entscheidungen. Das derzeit verlangsamte Quantitative Tightening (nur noch 5 Milliarden Dollar monatlich) signalisiert zwar eine vorsichtige Lockerung – aber nicht jene Liquiditätsausweitung, die den Bitcoin-Kurs in früheren Zyklen antrieb.

Warum ich derzeit kein Buy the dip betreibe

In diesem Umfeld verzichte ich bewusst auf die beliebte „Buy the dip“-Strategie. Meine Gründe:

- In einer Rezession könnten die Kurse noch deutlich tiefer fallen

- Bitcoin korreliert aktuell stark mit Tech-Aktien – beide reagieren ähnlich auf makroökonomische Faktoren

- Mit Geldmarktzinsen um 4% bietet auch Cash eine solide Rendite

- Liquidität ermöglicht mir, bei besseren Bedingungen strategisch wieder einzusteigen

Es geht nicht darum, Bitcoin grundsätzlich abzuschreiben. Es geht um rationales Risikomanagement in einer Zeit wirtschaftlicher Unsicherheit. Manchmal ist Abwarten die rationellste Strategie – besonders wenn die Marktsignale so eindeutig auf eine mögliche Rezession hindeuten wie derzeit.

Let's begin with a brief timeline.

— The Kobeissi Letter (@KobeissiLetter) March 29, 2025

The S&P 500 bottomed on March 13th, at 5505, as President Trump's tariff headlines quieted down.

Through March 26th, tariff headlines were minimal and the S&P 500 rose +5%.

However, as soon as 25% auto tariffs arose, the rally was undone. pic.twitter.com/JZJNYTnUOi

Die Transformation des Bitcoin-Ökosystems

Bitcoin hat sich in den letzten Jahren fundamental verändert – und diese Wandlung ist ein weiterer Grund für meine aktuelle Zurückhaltung. Als ich 2017 in Bitcoin einstieg, investierte ich in eine revolutionäre Idee: Ein dezentrales, zensurresistentes Geldsystem außerhalb der Kontrolle von Banken und Staaten. Der Slogan „Be your own bank“ war mehr als nur Marketing – er war die zentrale Philosophie.

Heute, 2025, ist Bitcoin zu einer institutionellen Anlageklasse transformiert. Die Zahlen sprechen eine deutliche Sprache: Die Bitcoin-ETFs haben seit ihrer Zulassung in den USA enormen Zufluss erhalten und verwalten mittlerweile Milliarden von Dollar. Große Vermögensverwalter wie BlackRock – früher skeptische Kritiker – sind heute zu den größten Bitcoin-Haltern geworden. Der rebellische Charakter ist einem corporate Image gewichen. Vermutlich alles aus Profitgründen der großen Player und weniger aus Überzeugung…

Diese Entwicklung hat positive Aspekte: Höhere Liquidität, bessere Marktregulierung und eine breitere Akzeptanz. Doch sie hat auch den Charakter von Bitcoin grundlegend verändert. Was als Gegenentwurf zum Finanzsystem begann, ist nun selbst Teil dieses Systems geworden.

ETFs, institutionelle Adaption und Korrelation mit traditionellen Märkten

Mit der institutionellen Adaption ist eine weitere Entwicklung eingetreten: Bitcoin korreliert heute stärker mit traditionellen Märkten als je zuvor. Die 30-Tage-Korrelation zwischen Bitcoin und dem NASDAQ 100 Index erreichte laut Matrixport-Analysen in 2025 zeitweise sogar 70%.

Diese Korrelation ist kein Zufall. Dieselben institutionellen Akteure, die in Tech-Aktien investieren, behandeln Bitcoin nun als Teil ihrer Portfolios. In Zeiten wirtschaftlicher Unsicherheit werden beide Assetklassen gleichermaßen abgestoßen. Die vielgepriesene Eigenschaft von Bitcoin als „unkorrelierter Vermögenswert“ existiert praktisch nicht mehr.

Die ETFs haben zweifellos die Zugänglichkeit verbessert – aber zu welchem Preis? Sie fördern ein passives Investmentverhalten, bei dem die meisten Anleger Bitcoin lediglich als spekulatives Investment betrachten, ohne sich mit der zugrundeliegenden Technologie oder Philosophie zu beschäftigen.

Meine kritische Sicht: Was vom ursprünglichen Bitcoin-Gedanken übrig bleibt

Der ursprüngliche Gedanke einer „Peer-to-Peer Electronic Cash System“, wie im Bitcoin-Whitepaper beschrieben, ist in den Hintergrund getreten. Stattdessen dominiert die Narrative von Bitcoin als „digitalem Gold“ oder „Inflationsschutz“ – beides Rollen, die Bitcoin bisher erfüllt hat. Die Frage ist aber, wie lange noch?

Trotz der beeindruckenden Rendite der letzten Jahre ist Bitcoin mit seinen gerade einmal 16 Jahren Existenz schlichtweg zu jung, um mit der jahrtausendealten Erfolgsgeschichte von Gold als Wertaufbewahrungsmittel mithalten zu können. In Krisenzeiten hat Gold seine Stabilität über Jahrhunderte bewiesen – ein Track Record, den Bitcoin erst noch etablieren muss.

Die Kontrolle geht verloren

Was mich am meisten beschäftigt: Die Kontrolle über Bitcoin verlagert sich zunehmend in die Hände genau jener Institutionen, vor denen Bitcoin ursprünglich eine Alternative bieten sollte. Große Teile des Handelsvolumens laufen über zentralisierte Börsen, die strengen regulatorischen Auflagen unterliegen. ETF-Anbieter und institutionelle Investoren halten wachsende Anteile der zirkulierenden Coins.

Der Selbstverwahrungsgedanke – „Not your keys, not your coins“ – wird zunehmend ignoriert bzw. von Staaten erschwert. Siehe aktuelle Regelungen wie MiCA und Mittelherkunftsnachweisen, die von der EU verabschiedet wurden.

Ledger Nano S Plus

79,00 EURFeatures:

Unkomplizierte Einstiegs-Wallet

Bietet alle wichtigen Funktionen

1,09″ OLED Display

USB-C-Schnittstelle

Zum TestberichtTrezor Safe 3

Preis nicht verfügbarFeatures:

Unkomplizierte Einstiegs-Wallet

Bietet alle wichtigen Funktionen

0.96″ OLED Display

USB-C-Schnittstelle

Zum TestberichtLedger Nano X

149,00 EURFeatures:

Mobile Ledger-Wallet für unterwegs

Bietet alle wichtigen Funktionen

1,09″ OLED Display

USB-C-Schnittstelle

Bluetooth-Schnittstelle

Zum TestberichtTrezor Safe 5

Preis nicht verfügbarFeatures:

Besonders einfache Bedienung

Haptisches Feedback

1.54” Touchscreen

USB-C-Schnittstelle

Ledger Flex

249,00 EURFeatures:

Mit E-Ink Secure Touchscreen.

Besonders einfache Bedienung

2,84″ E-Ink Touchscreen

USB-C-Schnittstelle

Bluetooth-Schnittstelle

NFC

Die meisten neuen Bitcoin-Investoren haben nie eine eigene Wallet benutzt und verstehen nichts von Private Keys oder Seed Phrases. Sie vertrauen auf Intermediäre – genau jene Mittelsmänner, die Bitcoin eigentlich überflüssig machen sollte. Am Ende zählt nur das Hoffen darauf, über Nacht reich zu werden.

Diese Entwicklung hat meine persönliche Beziehung zu Bitcoin verändert. Während ich die Technologie und das Potenzial weiterhin schätze, sehe ich die aktuelle Ausrichtung zunehmend kritisch. Der rebellische Geist, der mich 2017 begeisterte, ist einer Kommerzialisierung gewichen, die ich mit gemischten Gefühlen betrachte.

Meine aktuelle Cash-Strategie

In den letzten Wochen habe ich meine Bitcoin-Bestände reduziert und halte nun mehr Cash als üblich – eine bewusste Entscheidung. Trotz des Arguments, dass Bargeld durch Inflation an Wert verliert, bietet es derzeit entscheidende Vorteile:

- Mit liquiden Mitteln kann ich schnell auf Marktveränderungen reagieren

- Geldmarktfonds bieten aktuell solide 3,5-4,5% Rendite ohne Kursrisiko

- Während einer Rezession behält Cash seinen Wert, während Risikoanlagen oft 20-50% verlieren

- Eine gute Liquiditätsreserve verhindert Panikverkäufe bei Marktturbulenzen

Zudem sinkt in Rezessionen typischerweise die Inflation, was die reale Rendite von Cash-Anlagen verbessert.

Das All-Weather-Portfolio: Mein Diversifikationsansatz

Neben Cash setze ich auf ein ausgewogenes Portfolio nach dem Konzept von Ray Dalio, das in verschiedenen Wirtschaftsszenarien funktionieren soll. Meine Variante:

- 55% Staatsanleihen (lang- und mittelfristig)

- 30% Aktien (global diversifiziert)

- 7,5% Gold

- 7,5% Rohstoffe

Wie ich in meinem Artikel Krypto-Gewinne sichern mit dem All-Weather-Portfolio ausführlich beschrieben habe, reduziere ich damit meine Abhängigkeit vom hochvolatilen Kryptomarkt, ohne gänzlich auf potenzielle Renditen zu verzichten.

Features:

Besonders geeignet für Einsteiger

Sparplan-Funktion

BEST Coin mit vielen Vorteilen

Aktien, ETFs und Edelmetalle

Features:

Besonders geeignet für Einsteiger

Sparplan-Funktion

Advanced Trading Funktion

Features:

Sehr niedrige Gebühren

Viele Handelspaare

BNB Coin mit vielen Vorteilen

Features:

Besonders geeignet für Einsteiger

Sparplan-Funktion

Ableger der Börse Stuttgart

Features:

Besonders geeignet für Einsteiger

Sparplan-Funktion

Bitcoin Only mit Cold Wallet

Erhalte 0,5 % Rabatt auf die Handelsgebühren. Verwende den Empfehlungscode: CRYPTOTANT

Features:

Besonders geeignet für Aktieninvestments

Kostenlose ETF Sparpläne

Debitkarte mit Cashback

Meine Rückkehr-Bedingungen und Marktbeobachtungen

Meine Bitcoin-Reduktion ist keine dauerhafte Abkehr vom Kryptomarkt. Ich warte gezielt auf ein positiveres Makroumfeld, bevor ich wieder substanziell einsteige. Konkret achte ich auf folgende Signale:

- Die Fed beginnt einen nachhaltigen Zinssenkungszyklus bei gleichzeitig kontrollierter Inflation unter 2,5%

- Die Wirtschaftsindikatoren zeigen wieder auf Expansion statt Kontraktion

- Das Vertrauen der Investoren in Risikoanlagen kehrt zurück, erkennbar an steigenden Zuflüssen in Wachstumsaktien

- Die allgemeine Marktstimmung verbessert sich, sichtbar an niedrigeren VIX-Werten (Volatilitätsindex)

- Erste institutionelle „Risk-on“-Strategien werden wieder öffentlich kommuniziert

Kurz gesagt: Ich warte auf ein klares „Risk-on“-Umfeld, in dem Bitcoin und andere Wachstumsassets wieder nachhaltig prosperieren können. Diese Konstellation aus Zinssenkungen, niedriger Inflation und positiven Wirtschaftsaussichten wäre das optimale Szenario für einen systematischen Wiedereinstieg.

Gewinnmitnahmen und Risikomanagement

Die Börsenweisheit „Nobody went broke taking profits“ hat sich immer wieder bestätigt. Meine detaillierten Gewinnmitnahmestrategien habe ich hier ausführlich beschrieben.

Die Kernpunkte:

- Stufenweise verkaufen statt alles auf einmal

- Bei spekulativen Assets z.B. die Hälfte nach Verdopplung verkaufen

- Verkaufsziele festlegen, bevor Emotionen ins Spiel kommen

Diese Ansätze haben mich davor bewahrt, in Bullenmärkten zu gierig zu werden und dann alle Gewinne wieder zu verlieren.

Fazit

Meine Entscheidung, Bitcoin-Bestände zu reduzieren, basiert auf klaren Faktoren: Drohende Rezession, Stagflationsrisiken und eine handlungseingeschränkte Federal Reserve schaffen ein schwieriges Umfeld für Risiko-Assets. Gleichzeitig hat die Institutionalisierung durch ETFs Bitcoin stärker in das traditionelle Finanzsystem integriert und zu höheren Korrelationen mit Tech-Aktien geführt.

Meine aktuelle Strategie – mehr Cash kombiniert mit einem diversifizierten All-Weather-Portfolio – bietet mir sowohl Sicherheit in einer möglichen wirtschaftlichen Abschwächung als auch die Flexibilität für strategische Wiedereinstiege.

Natürlich verzichte ich damit auf mögliche Rendite für den Fall, dass der Bitcoinpreis jetzt wieder kurzfristig steigt. Aber damit kann ich leben, da ich die Entscheidung aktiv getroffen habe, da ich mich mit der Allokation unwohl gefühlt habe.

Ausblick auf meine nächsten Schritte

Ich warte gezielt auf ein besseres Umfeld: Den Beginn eines nachhaltigen Zinssenkungszyklus bei kontrollierter Inflation. Mein Wiedereinstieg wird schrittweise erfolgen – kleine Positionen zunächst, die ich systematisch erweitere, wenn sich positive Trends bestätigen.

Meine Skepsis betrifft nur den aktuellen Zeitpunkt – nicht Bitcoins langfristiges Potenzial.

Einladung zum Austausch

Diese Entscheidung ist mein persönlicher Weg. Du magst zu anderen Schlüssen kommen – und das ist völlig legitim. Ich bin gespannt auf deine Gedanken: Siehst du ähnliche Risiken? Wie gehst du mit der Institutionalisierung von Bitcoin um? Teile deine Perspektive in den Kommentaren.

Wow, diesen Artikel habe ich sehr gerne gelesen! Vielen Dank dafür.